こちらのプレスリリースにもある通り、本日2月7日(月)にSaaS特化型DB「projection-ai:db」は、米国主要SaaS企業33社を追加し、データベースの大幅拡張を行いました。

今回の追加により、projection-ai:dbを利用することで、日米SaaS企業の比較がより簡単に出来るようになり、投資家の方はよりデータドリブンな投資、上場SaaS企業経営者はよりデータドリブンな経営、SaaS企業家はよりデータドリブンな事業計画作成が可能になります。

今回の記事では、どんな米国SaaS企業が追加されたのかの紹介に加えて、具体的に日米SaaS企業を比較したら現状どのように見えるのか、簡単な分析をしてみました。projection-ai:dbの新規・既存ユーザーの方々の参考になれば幸いです。

今回追加された米国SaaS企業は、時価総額1兆円以上の厳選33社

今回追加された企業は、いずれも米国を代表するSaaS企業33社で、時価総額が1兆円以上の企業を厳選しました。また単純な時価総額の大きさだけでなく、ホリゾンタルとバーティカルSaaSの両方をカバーし、かつ日本のSaaS企業とも比較可能な企業という観点も踏まえて選択致しました。以下各社の簡単な説明になります。

Adobe (Ticker:ADBE):デジタルコンテント作成・管理SaaS

Autodesk(Ticker: ADSK):建設業向けバーティカルSaaS、日本の比較対象上場企業はスパイダープラス

Asana(Ticker: ASAN):コラボレーション・プロジェクト管理SaaS

Confluent(Ticker: CFLT):データ分析SaaS

Coupa Software(Ticker: COUP):購買業務SaaS

Salesforce(Ticker: CRM):CRM SaaS

CrowdStrike(Ticker: CRWD):サイバーセキュリティSaaS、日本の比較対象上場企業はサイバーセキュリティクラウド

Datadog(Ticker: DDOG):アプリケーションデータモニタリング・分析SaaS

DocuSign(Ticker: DOCU):電子署名SaaS、日本の比較対象上場企業は弁護士ドットコム

Hubspot(Ticker: HUBS):SMB向けCRM SaaS

Intuit(Ticker: INTU):会計SaaS、日本の比較対象企業はフリー、マネーフォワード

MongoDB(Ticker: MDB):データベースSaaS

Cloudflare(Ticker: NET):サイバーセキュリティ+CDN SaaS

ServiceNow(Ticker: NOW):ITサービスSaaS

Okta(Ticker: OKTA):ID管理SaaS、日本の比較対象上場企業はヘンゲ

UiPath(Ticker: PATH):RPA SaaS

Procore(Ticker: PCOR):建設業向けバーティカルSaaS、日本の比較対象上場企業はスパイダープラス

SentinelOne(Ticker: S):サイバーセキュリティSaaS、日本の比較対象上場企業はサイバーセキュリティクラウド

Shopify(Ticker : SHOP):SMB EC向けSaaS

Snowflake(Ticker: SNOW):データウェアハウスSaaS

Splunk(Ticker: SPLK):アプリケーションデータモニタリング・分析SaaS

Block(Ticker: SQ (旧Square)):FinTech

Teladoc(Ticker: TDOC):ヘルスケア向けバーティカルSaaS

Atlassian(Ticker: TEAM):コラボレーション・プロジェクト管理SaaS

Toast(Ticker: TOST):レストラン向けバーティカルSaaS、日本の比較対象上場企業はスマレジ

Twilio(Ticker: TWLO):コミュニケーションプラットフォームSaaS

Veeva Systems(Ticker: VEEV):ライフサイエンス向けバーティカルSaaS

VMWare(Ticker: VMW):ネットワーク管理SaaS

Workday(Ticker: WDAY):HR管理SaaS

Qualtrics(Ticker: XM):アンケート・サーベイSaaS

Zscaler(Ticker: ZS):サイバーセキュリティSaaS、日本の比較対象上場企業はサイバーセキュリティクラウド

ZoomInfo(Ticker: ZI):営業支援SaaS、日本の比較対象上場企業はサンサン

Zoom Video(Ticker: ZM):ビデオ会議システムSaaS、日本の比較対象上場企業はブイキューブ

日米SaaS企業を実際に比較してみた結果

では、これらの米国SaaS企業が追加されたprojection-ai:dbのデータを使って、実際に日米SaaS企業を比較してみたらどう見えるでしょうか?

以下では、売上規模、売上成長率、売上マルチプル、営業利益率、40%ルールで日米SaaS企業を比較してみました。

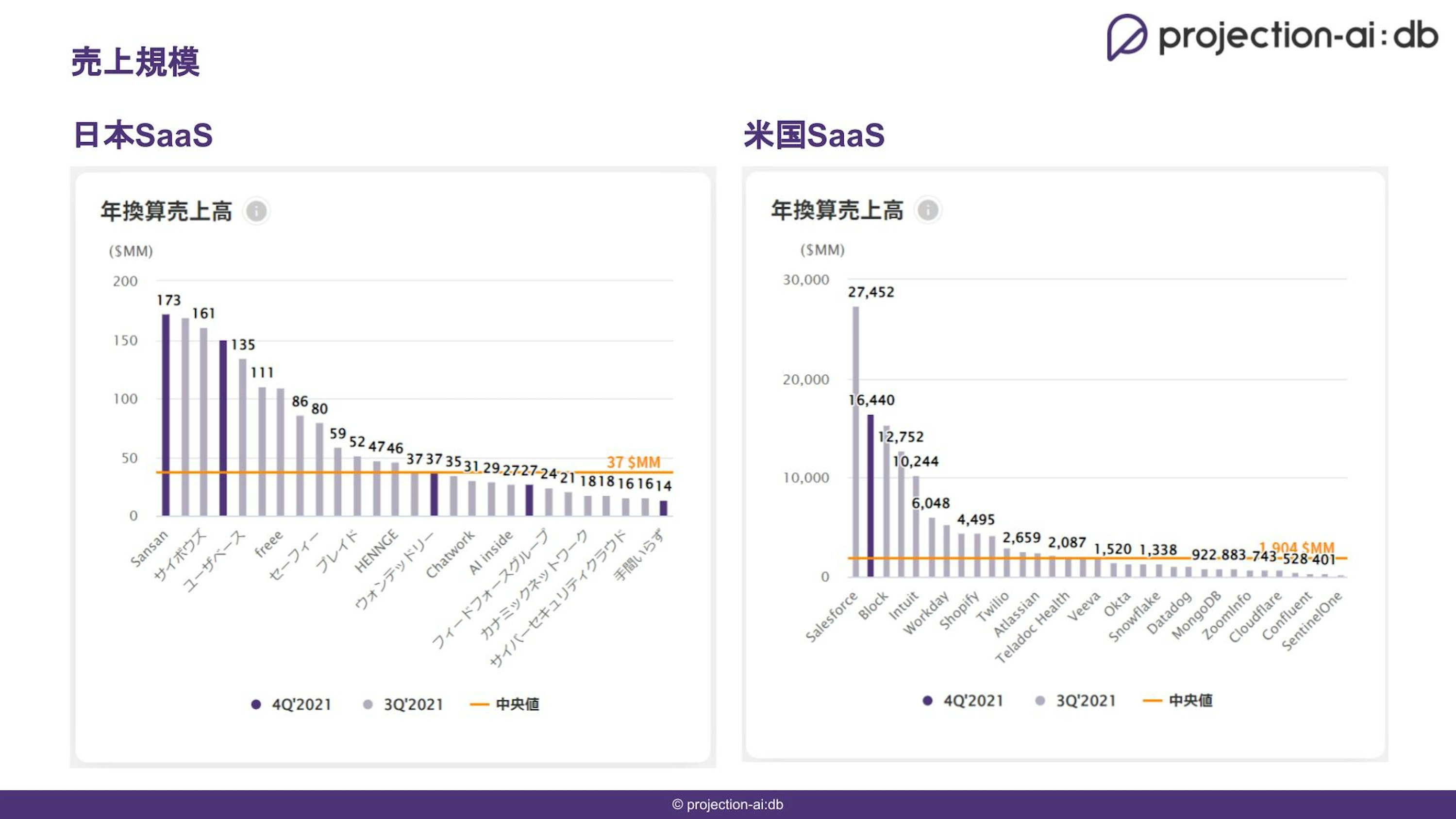

売上規模:米国SaaS企業は日本SaaS企業の50倍以上

直近四半期の売上x4で算出される年換算売上で見ると日本SaaS企業の中央値は$37MM、一方米国SaaS企業は$1.9Bnと約51倍となっています。

この大きな差を作っているのは、まずそもそもの業界の成熟度というのがあるかと思います。SaaSの代名詞ともいえるSalesforceが上場したのが2004年。日本ではラクスが上場したのが2015年、マネーフォワードが2017年、サンサンが2019年と、米国と日本ではSaaSの歴史に10年以上もの差があり、積み上げ型のビジネスモデルであるSaaSにおいては、先行する米国SaaS企業と後を追う日本SaaS企業である程度差がついてしまうのは当然と言えるかもしれません。

ただ、業界の成熟度とは別に、対象とする市場の大きさの差も売上規模の差に出ているかと思います。米国と世界市場をマーケットにしている米国SaaS企業に対して、日本SaaS企業は主に日本市場をマーケットとしており、これが売上規模の差となって出ているのではないでしょうか。

売上規模拡大方法や海外進出に関して、日本SaaS企業は一日の長のある米国SaaS企業からまだまだ多くを学べると言えるでしょう。

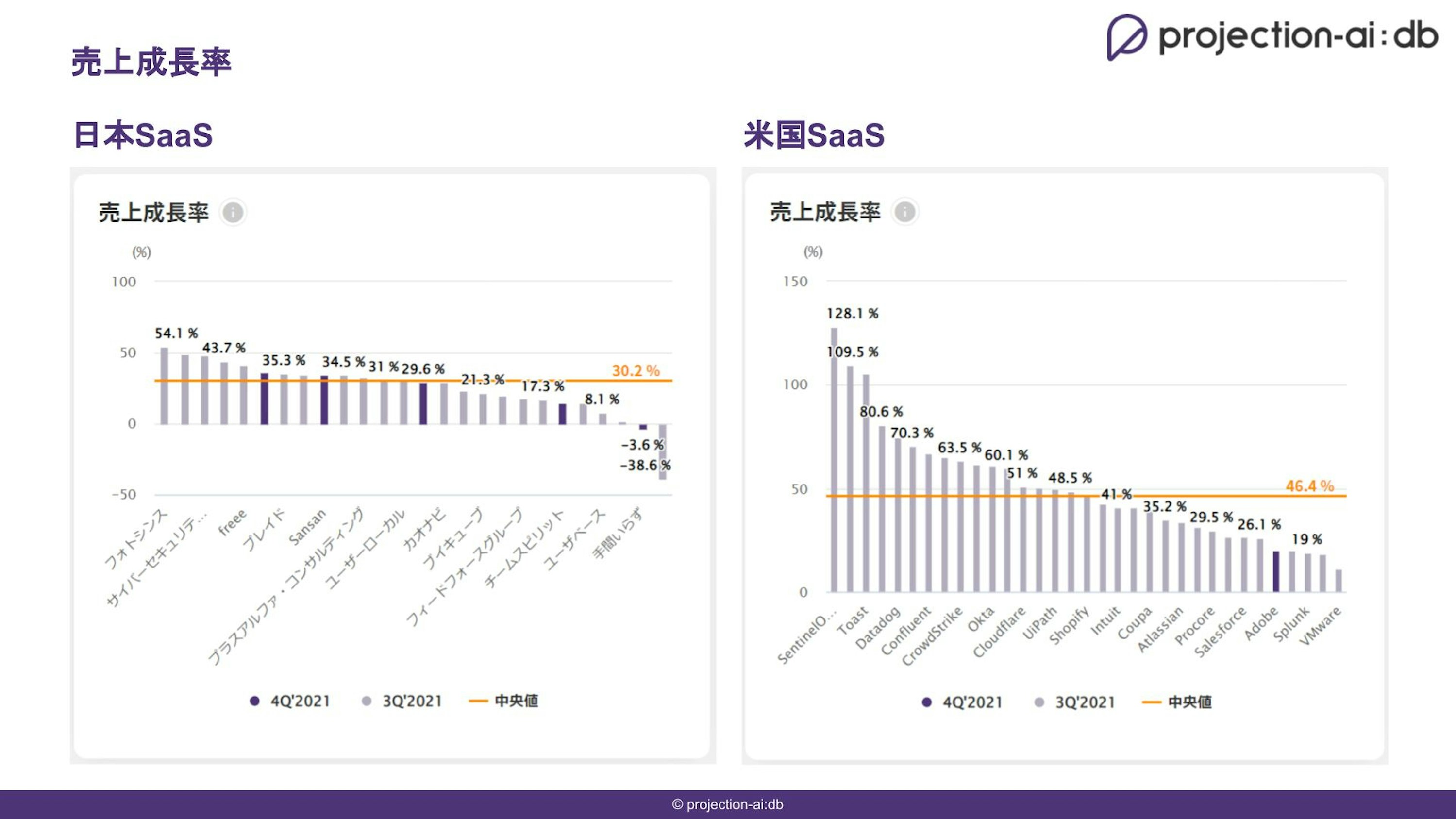

売上成長率:米国SaaS企業は日本SaaS企業より15%以上高い成長率

直近四半期のYoY売上成長率を見てみると、日本SaaS企業の中央値は30.2%、一方米国SaaS企業は46.4%と、こちらも米国SaaS企業に大きく差をつけられており、これは先述した売上規模の差の説明と似たような説明になるかと思います。

加えて、米国では日本以上に成長率と売上マルチプルの相関が高かったため、多くの企業がより成長一辺倒の施策を取っていたということも関係しているかと思います。

市場環境が変わり、今後成長率以上に利益率を含めた40%ルールが注目されるに伴い、米国SaaS企業の成長戦略がどう変わってくるのか、それにより売上成長率がどう変わってくるのかは注目したいところです。

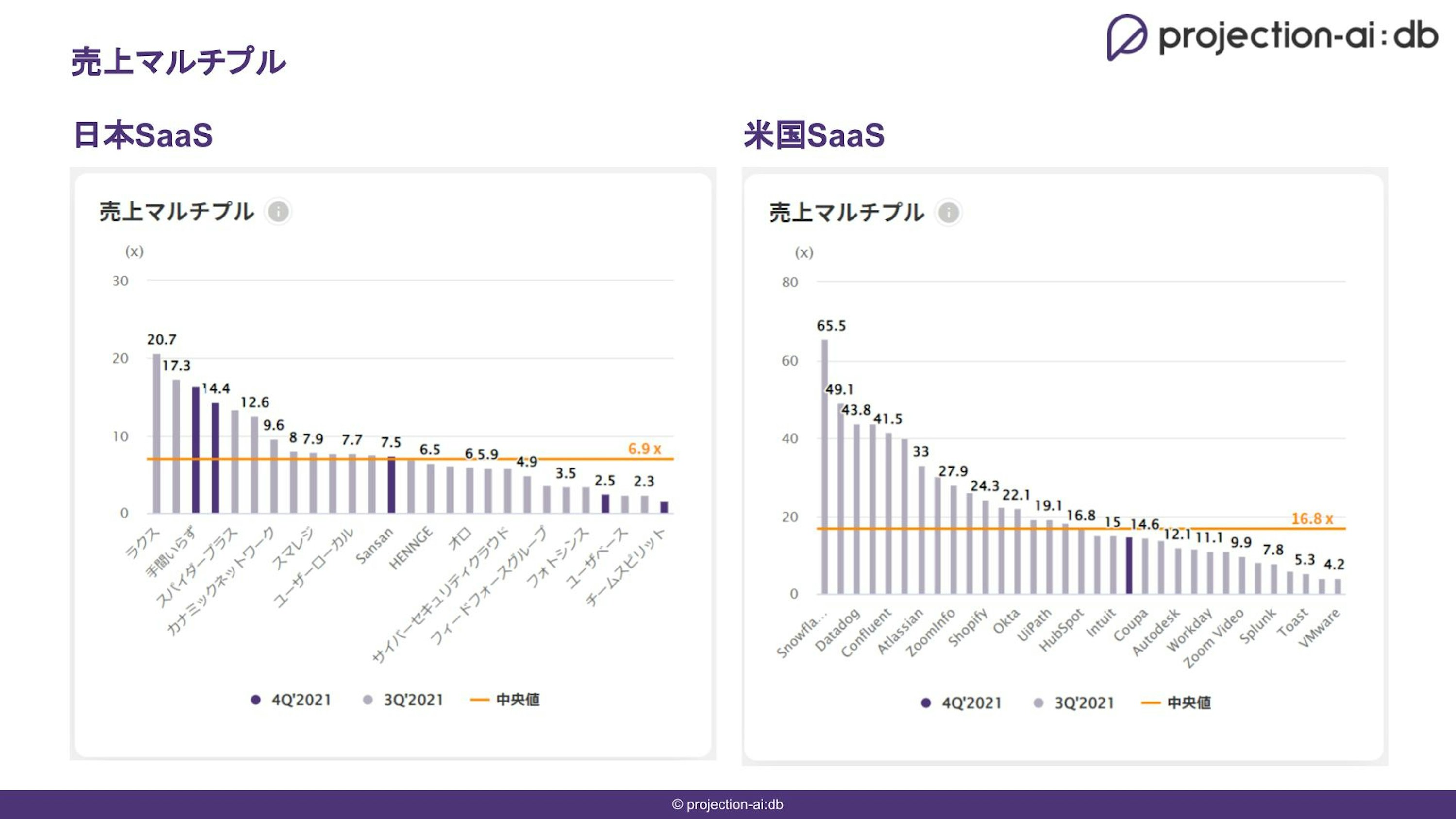

売上マルチプル:米国SaaS企業は日本SaaS企業より10x高いマルチプル

企業価値を年換算売上で割って算出する売上マルチプル、日本SaaS企業の中央値は6.9x、一方米国SaaS企業は16.8xと、10x近い差がついています。

この売上マルチプルの差を生み出しているのは、先述した売上規模や売上成長率の差(とそれらの差を生み出している市場の成熟度、市場の大きさ)、そして世界中から資金が集まるNYSE, Nasdaqと日本市場に向けられる資金量の差だと考えられます。ただ個人的には日本SaaS企業は下げすぎでバリュエーションの観点から魅力的になってきているのでは?と考えています。

また次の営業利益率で触れますが、これまで米国SaaS企業はその多くが大きな赤字を掘りながら成長率に特化した戦略をとってきています。市場環境の変化を受け、米国SaaS企業が今後その成長戦略をどう変えてくるのか、それにより売上マルチプルがどう変わってくるのかは要注目です。

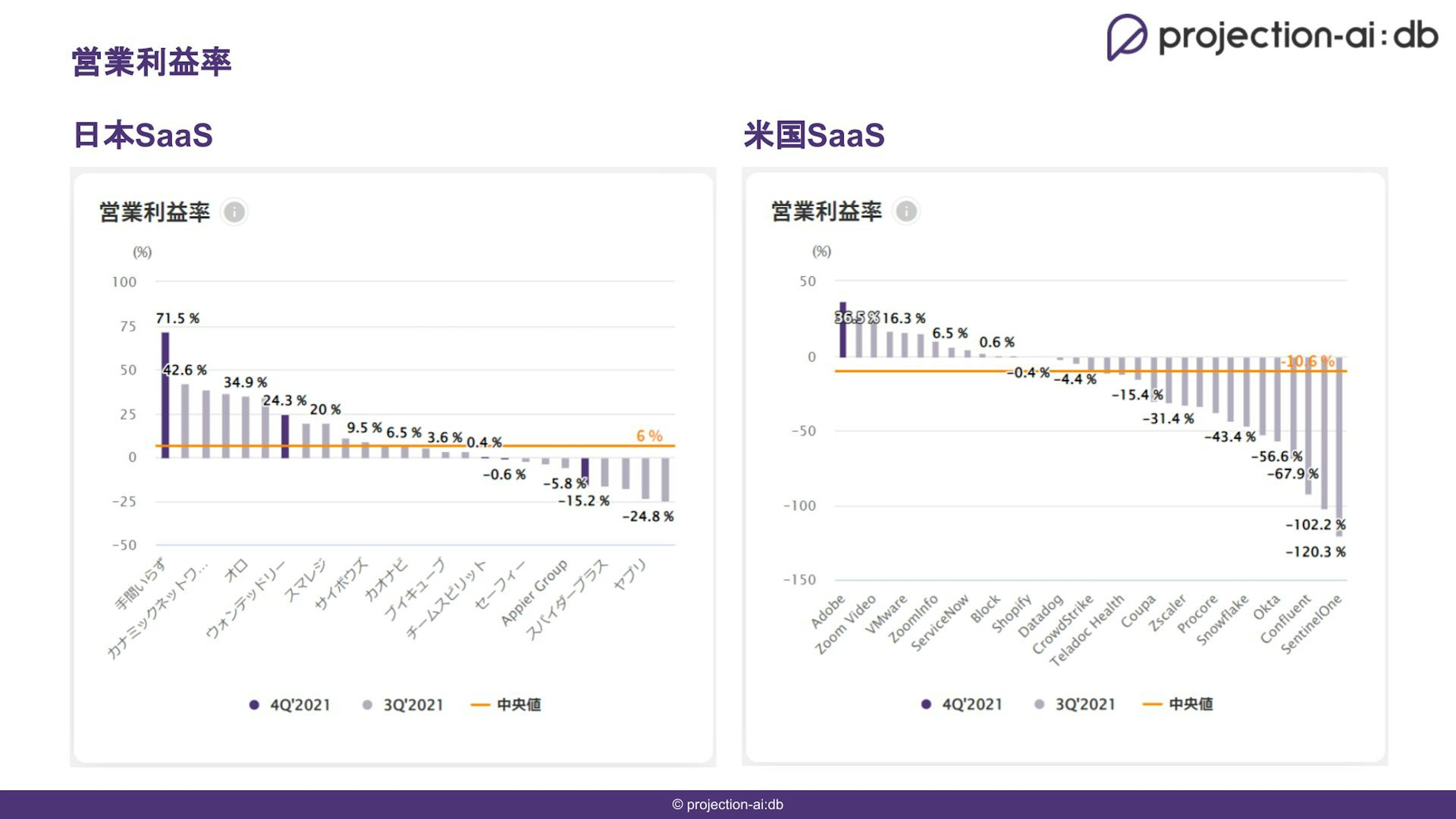

営業利益率:日本SaaS企業は米国SaaS企業より17%ほど高い利益率

ここまでは大きく米国SaaS企業に差をつけられてきた日本SaaS企業ですが、営業利益率を見てみると、日本SaaS企業の中央値は6%、一方米国SaaS企業は(10.6%)と、日本SaaS企業のほうが約17%ほど高くなっています。全体の傾向を見ても日本SaaS企業は27社中10社(37%)が営業利益率で赤字なのに対して、米国SaaS企業は33社中21社(64%)が営業利益率で赤字となっています。

これは赤字を大きく掘りながら成長一辺倒の戦略を取り続けてきた米国SaaS企業と、IPOに備えて利益率を重視せざるを得なかった日本SaaS企業との差が出ているように見えます。

市場が利益率を重視しだした今、バリュエーションの観点から、日本SaaS企業は実はかなり有利なポジションにいるのでは?とも思うのですが、日本SaaS企業の売上マルチプルが今後どう反応するのか、こちらも要注目です。

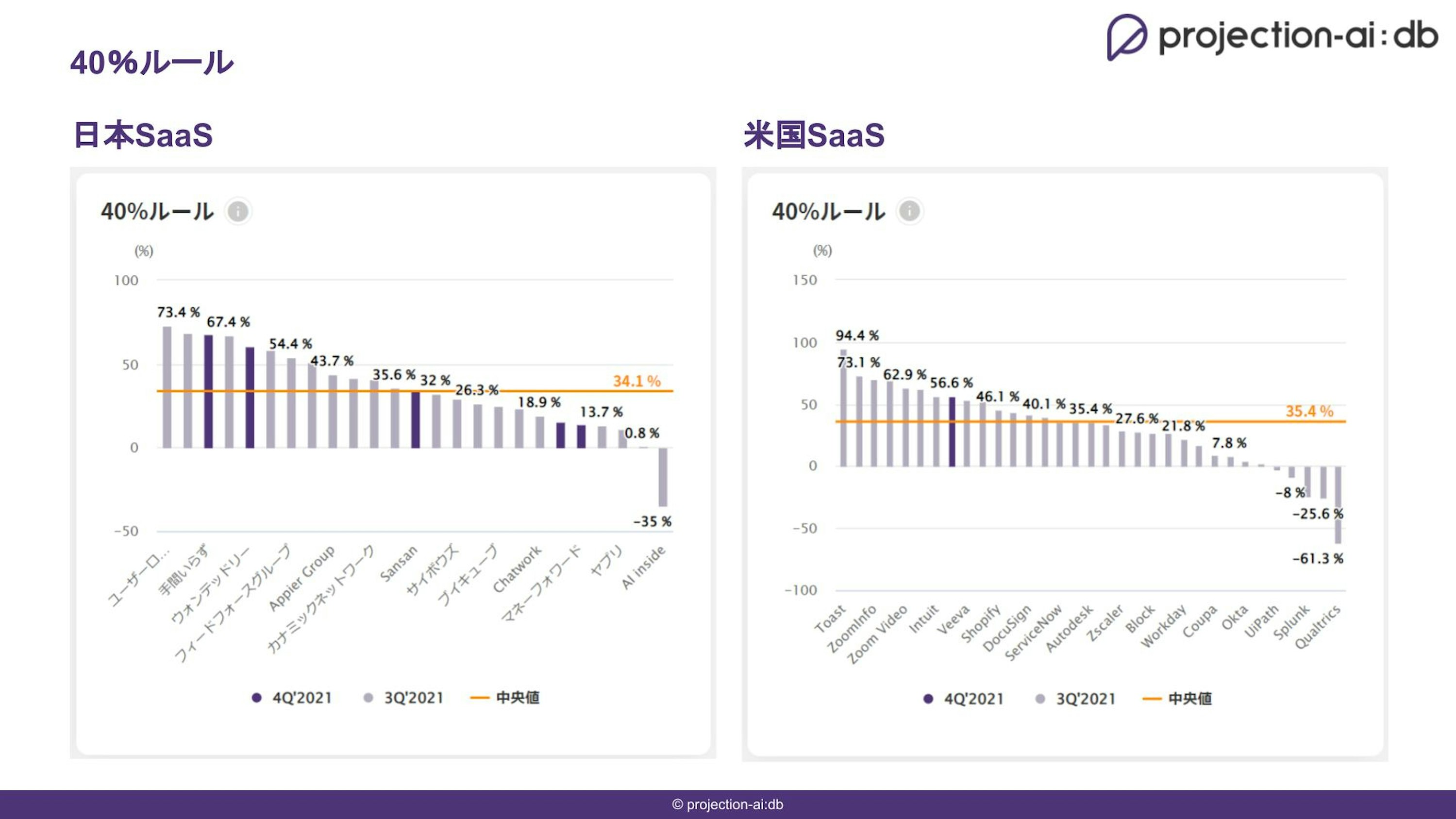

40%ルール:日本SaaS企業と米国SaaS企業は同水準

最後に、40%ルールを見てみると、日本SaaS企業の中央値は34.1%、米国SaaS企業は35.4%と、日米ともに同水準となっています。ただ、営業利益率で見てきたように、日本SaaS企業はこの水準を営業利益率で黒字を出すことで達成し、米国SaaS企業は売上成長率を上げることで達成しており、実は日本SaaS企業のほうがバランスのとれた40%ルールの達成をしてきていると言えると思います。

今後益々重要になってくる40%ルールで、日本SaaS企業も米国SaaS企業に引けを取っておらず、米国SaaS企業と比較した際によりバランスのとれた日本SaaS企業の売上マルチプルが今後どう動くのか、こちらも要注目です。

いかがだったでしょうか?今回は、projection-ai:dbに新しく追加された33社の米国SaaS企業の紹介、そして追加された米国SaaS企業と日本SaaS企業の比較を様々な角度から分析してみました。ご興味を持って頂けた方は、ぜひ一度projection-ai:dbをご利用してみてください。

SaaS特化型DB「projection-ai:db」に加えて、SaaSスタートアップのための事業計画作成ツール「projection-ai」も運営しております。ご関心のある方は、覗いてみてください。

.png)

.png)

.png)

%20(1).png)