今回はビジネスアナリストのぽこしーさんから寄稿いただきました。TwitterやnoteでもSaaSや企業分析について発信されていらっしゃいます。

===

SaaSビジネスには一定の再現性があるため、成功確度を上げやすいと言われている。再現性があるということは、”モデル化しやすい”とも捉えることができる。

そこで今回は、SaaS企業の売上成長(売上増額)とコスト(原価・販管費)との関係性をモデリングしてみた。モデリングすることで、SaaSスタートアップやSaaS新規事業で事業計画を作成する際、目標とする売上成長に必要なコスト計画、営業利益率を考慮した売上目標のシミュレーションができるようになる。

最後に、freeeの売上増額に必要な原価+販管費の推定値シミュレーション、および、営業利益率別の売上推移と売上100億円到達までにかかる年数のシミュレーションを実施した。

使用データと前提条件

こちらの記事から無料でダウンロード可能なSaaS企業の決算データ(2021年8月まで)を使用。ただし、リンク&モチベーション、エス・エム・エス、ブイキューブは、売上全体におけるSaaS事業の割合が低かったり、傾向が異なっているなどの理由で対象外とした。

前提条件①

企業1社につき1年分のデータではなく、複数年分のデータを使用している場合もある(最大5年度分)。そのため、使用データ数の多い企業の傾向に引っ張られている可能性がある。しかし、SaaS企業という括りの中で、似た傾向を示すという仮説を含んでいる。

複数年分のデータを利用した理由としては、売上増額と原価&販管費の関係性をモデリングするために、ある程度のデータ数が欲しかったため。また、1年分のみのデータだと、時期的な要因(例えば、コロナの影響が色濃く出てしまうなど)によって傾向を正しく掴めない可能性もある。

前提条件②

今回のモデリングにおいて、売上増額とコストとの間には「収穫逓減の法則」が成り立つと仮定した。収穫逓減の法則とは簡単に説明すると、資源投入量を一定量ずつ増加させた時に、生産量の伸び幅が徐々に減少していく経験則のことだ。

例えば、ある企業が原価+販管費を1年間で1億円投入した時、年間売上が1億円増加したとしよう。しかし、その年に1000億円の原価+販管費を投入しても、広告単価の上昇による新規獲得コストの増加や、人員急増による生産性の悪化などの理由によって、売上増加額は1000億円よりも低くなるということは想像に難くない。

売上増額とコストとの間に成立する式には、収穫逓減モデルにしばしば使われる以下のものを仮定した。

売上増額 = a × コストⁿ(a, n > 0、0 < n < 1の時に収穫逓減となる)原価+販管費と売上増額との関係性

早速、売上増額とコストとの関係性を見ていく。今回は以下の理由からARR増額とコストとの関係性ではなく、売上増額とコストとの関係性をモデリングした。

理由①:営業利益(売上 - 原価 - 販管費)との関係性も表現したい

理由②:SaaS事業以外の売上がある企業も含まれるため、SaaS事業へのコスト配分が分からず、ARRとコストとの関係性をうまく表現できない可能性がある。

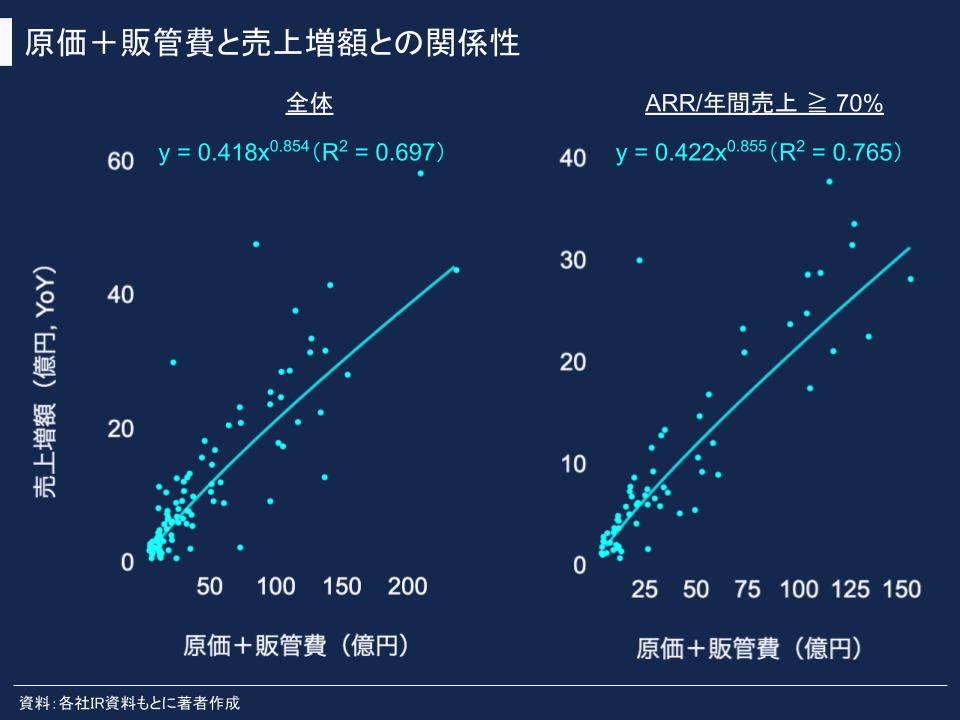

SaaS事業の売上比率が高い企業に絞ることで、ARRとコストとの関係性も表現できる可能性があるため、関心のある方は試してみても面白いだろう。 対象企業に関して、横軸に原価+販管費、縦軸に売上増額をプロットすると上図(左側)のような形となった。

対象企業に関して、横軸に原価+販管費、縦軸に売上増額をプロットすると上図(左側)のような形となった。

その結果、売上増額=0.418×(原価+販管費)^0.854という関係式となった。R2(決定係数)は0.697となっていて、比較的フィットしていると思われる。

また、ARR÷年間売上が70%以上のみの企業データに絞ると(上図右側)、売上増額 = 0.422 ×(原価+販管費)^0.855という関係式となった。R2は0.765で全体(左側)よりもフィットしていることが分かる。

また、2つの係数(a × コストⁿにおけるaおよびn)もデータ全体を使った時よりやや大きく、傾きも大きくなっている(コストあたりの売上増額が大きい)。

尚、ARR÷年間売上が70%以上の代表的な企業としては、AI inside、サイボウズ、freee、プレイド、ラクス、Sansan、スパイダープラス、ヤプリなどが含まれている。

①全体、②ARR÷年間売上≧70%、どちらの場合もべき指数(売上増額 = a × コストⁿのnの部分)は、0 < n < 1になっていて、売上増額とコスト(原価+販管費)との間には収穫逓減則が成り立っていると言えるだろう。

売上増額とコストの関係性を式で表すことができたため、投下コストに応じた売上増額をシミュレーションできるようになった。

例えば、上図右側のモデル式を用いると、原価+販管費を10億円投下した場合、前年度に比べて年間の売上増額は約3億円(=0.422×10億円^0.855)と試算することができる。自社の原価と販管費の比率が20:80であれば、原価2億円、販管費8億円を投下した時の売上増額分と考えられるだろう。

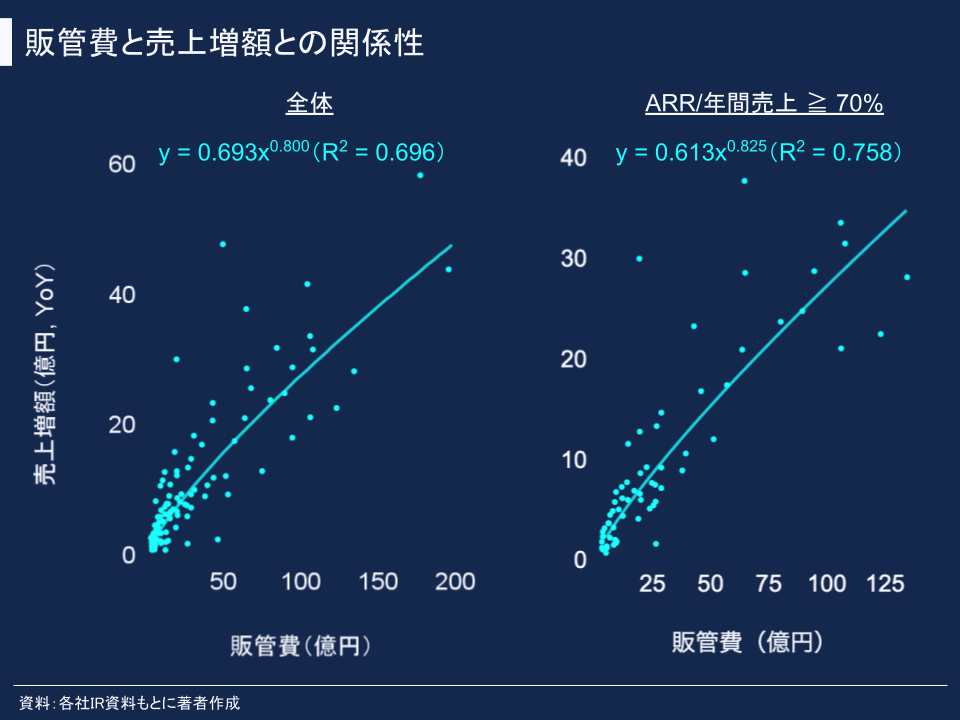

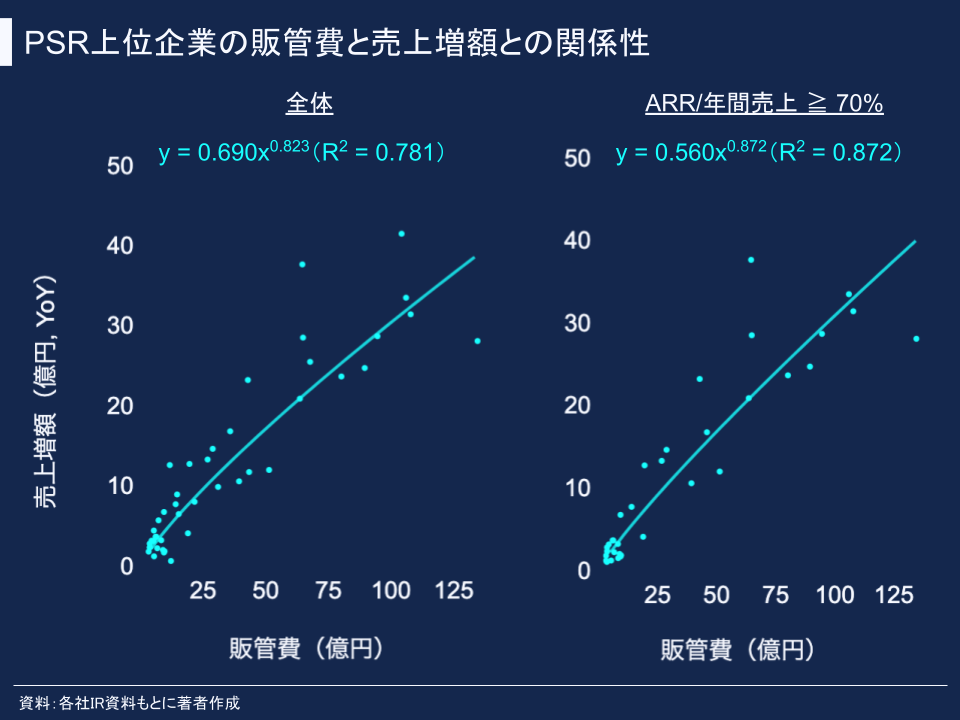

販管費と売上増額との関係性

今回はコストと売上増額の関係性を使ってシミュレーションしているが、コストを原価と販管費に分けた場合の売上増額との関係性も見ていきたい。

今回はコストと売上増額の関係性を使ってシミュレーションしているが、コストを原価と販管費に分けた場合の売上増額との関係性も見ていきたい。

まず、販管費と売上増額との関係性を見ると、上図のようになった(左:①全体、右:②ARR÷年間売上≧70%以上)。それぞれR2は0.696、0.758となっていて、原価+販管費の場合と比べて同じ傾向が見て取れる。

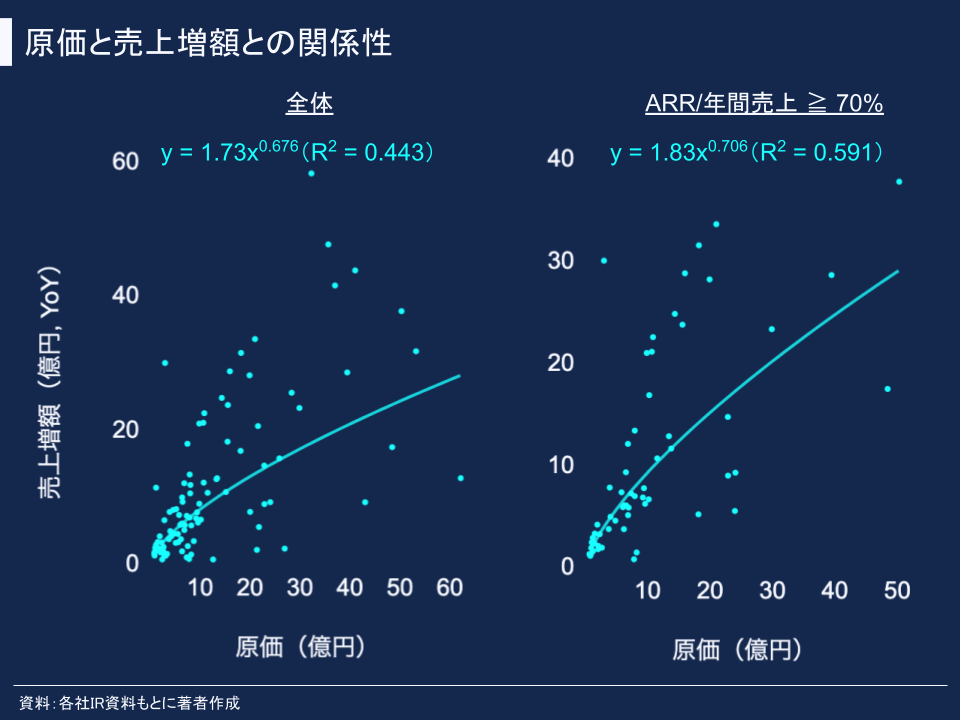

原価と売上増額との関係性

原価と売上増額の関係性は、上図のような結果となった(左:①全体、右:②ARR÷年間売上≧70%)。それぞれR2は0.443、0.591となっており、散布図からも原価+販管費、販管費のみの場合と比べて、相関が弱くなっていることが読み取れる。

原価と売上増額の関係性は、上図のような結果となった(左:①全体、右:②ARR÷年間売上≧70%)。それぞれR2は0.443、0.591となっており、散布図からも原価+販管費、販管費のみの場合と比べて、相関が弱くなっていることが読み取れる。

SaaS企業の原価にはカスタマーサクセスの人件費が含まることが一般的なため、Churn Rate低下やアップセル/クロスセル増加の効果によって、今回のような売上増額(ネット増分)へ一部寄与しているとも考えられる。しかし、原価はサーバー費用やハードウェアのコストなども含まれているため、販管費ほどの相関はないと思われる。

少し余談だが、原価より販管費の方が売上増額との相関が高いということは、販管費あたりの売上増額は各社でそれほど大差なく、差別化しづらいコストと捉えることができるかもしれない。

一方、原価あたりの売上増額はバラつきが大きく、各社の最終的なコスト比率(利益率)の違いを生む要素と言えそうだ。原価率の違いがハードウェア有無によるものであれば、ビジネスモデル上やむを得ない部分もあるが、サーバー費用やカスタマーサクセスの人件費によるものであれば、見直しの余地があるのかもしれない。

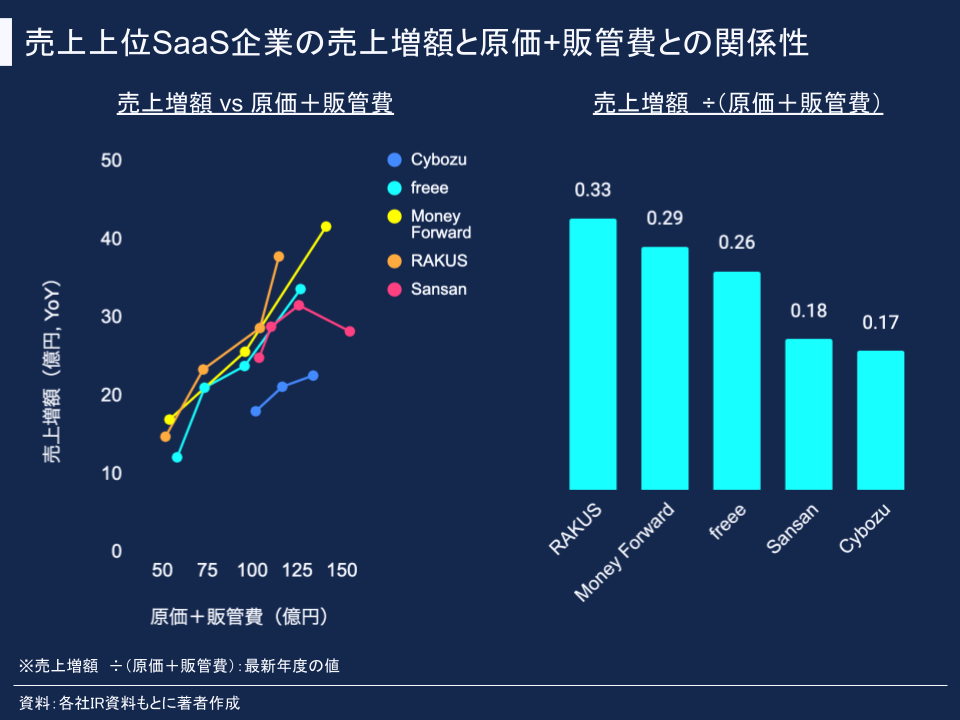

売上上位SaaS企業の売上増額と原価+販管費との関係性

前述した売上増額とコストの関係性について、売上上位企業に絞って見ていきたい。

前述した売上増額とコストの関係性について、売上上位企業に絞って見ていきたい。

上図折れ線グラフ(左)を見ると、ラクス、マネーフォワード、freeeは、原価+販管費に対する売上増額が大きく、傾きも維持していることがわかる。また、この3社は直近年度の原価+販管費あたりの売上増額(右グラフ)も大きく、投資効率の良さが分かる。

特に、ラクスはサイボウズの2倍近くもあり、その高さには目を引くものがある。Sansanは直近年度の数字が0.18と落ちているが(前年度は0.25)、これはクラウド請求書受領サービス「Bill One」などへの投資をして契約件数を急増させているものの、売上増額に対する効果はまだ高くないことが要因と思われる。

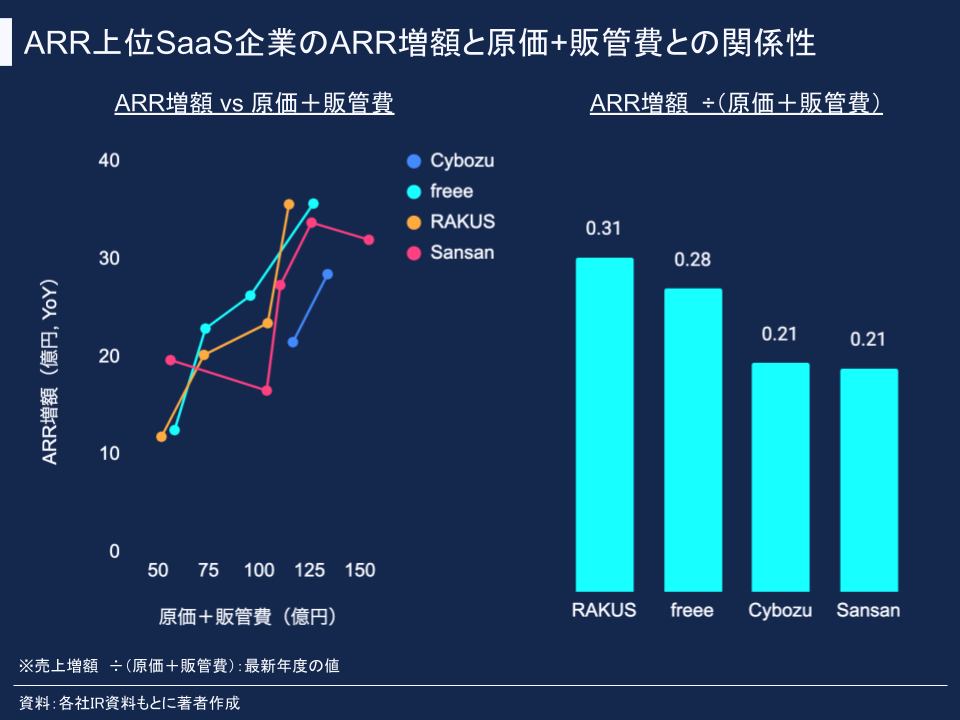

ARR上位SaaS企業のARR増額と原価+販管費との関係性

少し寄り道をして、売上ではなくARR増額と原価+販管費の関係性を見てみる。

少し寄り道をして、売上ではなくARR増額と原価+販管費の関係性を見てみる。

こちらも売上と同様、ラクスとfreeeは効率が高い傾向になっていることがわかる(マネーフォワードはARR÷年間売上≧70%を満たさない年度もあるため今回は除外した)。

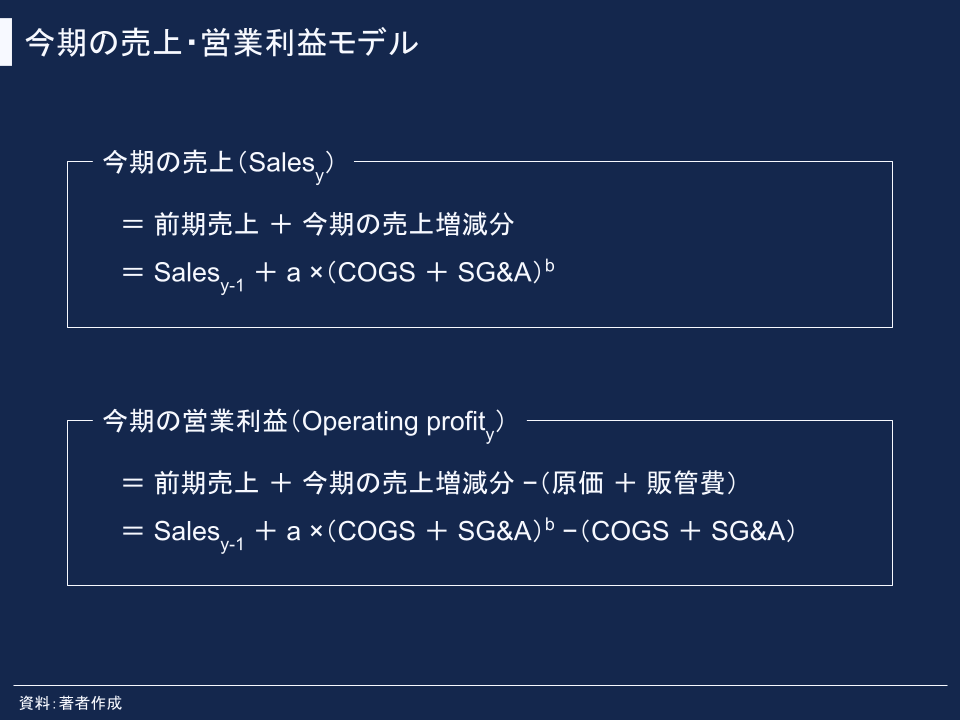

今期の売上・営業利益とコスト間のモデル式

さて、ここまでで上場SaaS企業の決算データを用いて、SaaS企業における売上増額と原価+販管費の関係式がだいぶ明らかになってきただろう。

さて、ここまでで上場SaaS企業の決算データを用いて、SaaS企業における売上増額と原価+販管費の関係式がだいぶ明らかになってきただろう。

この関係式と前期売上データを使うことで、上図の通り、今期の売上や営業利益を、前期売上や今期の原価・販管費のみで表現することが可能となる。

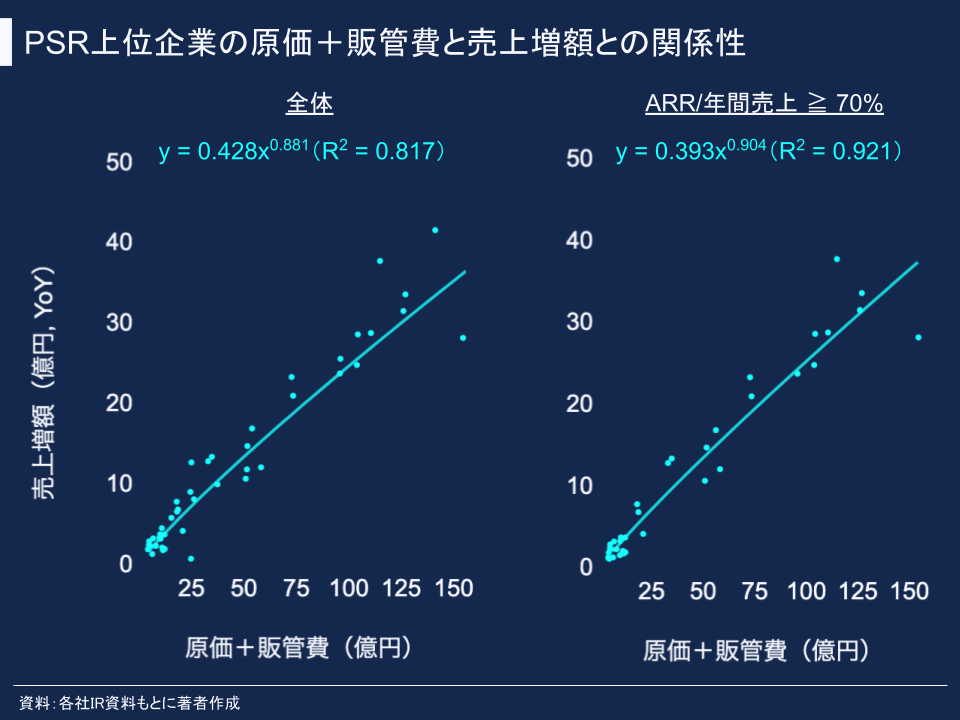

PSR上位企業のコストと売上増額との関係性

シミュレーションを行う前に、PSR上位の企業(2021年7月末時点)のみのデータを使った関係式も求めておく。

PSR上位の企業データのみを使った方が、べき指数(売上増額 = a × コストⁿのnの部分)が大きくなった。これは、コスト(原価+販管費もしくは販管費のみ)が大きくなった時に、売上増額がより大きくなることを表している。

PSR上位の企業データのみを使った方が、べき指数(売上増額 = a × コストⁿのnの部分)が大きくなった。これは、コスト(原価+販管費もしくは販管費のみ)が大きくなった時に、売上増額がより大きくなることを表している。

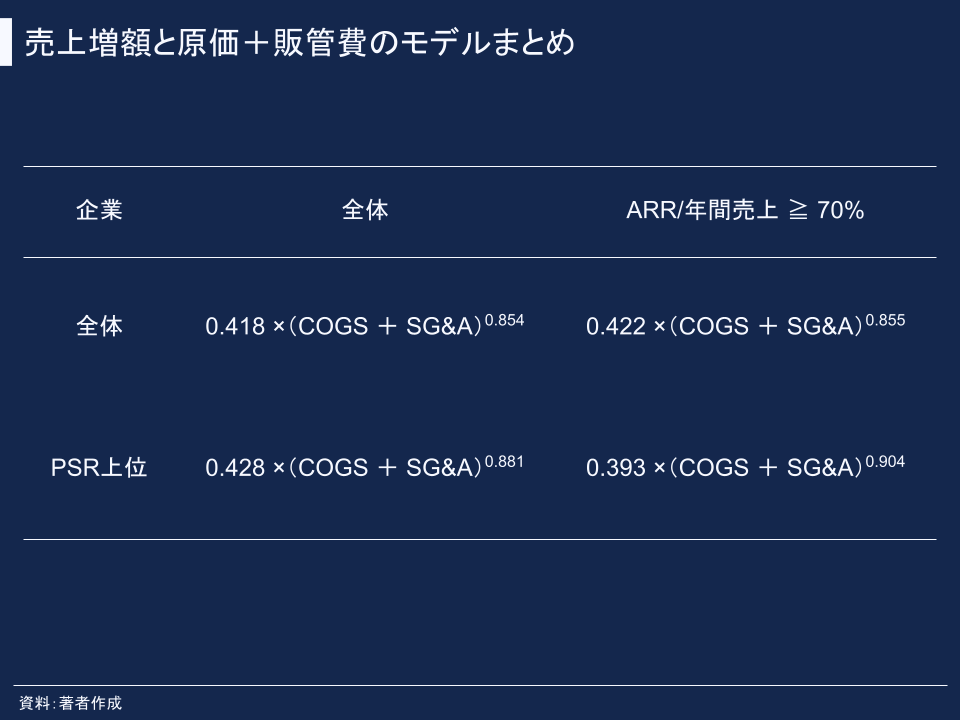

売上増額と原価+販管費のモデルまとめ

これでPSR × ARR÷年間売上というカットで、売上増額とコストの関係式が出揃った。

まず、上図のARR÷年間売上≧70%(右2つ)のモデル式を使って、freeeの売上増額に必要な原価+販管費のシミュレーションを行ってみる。

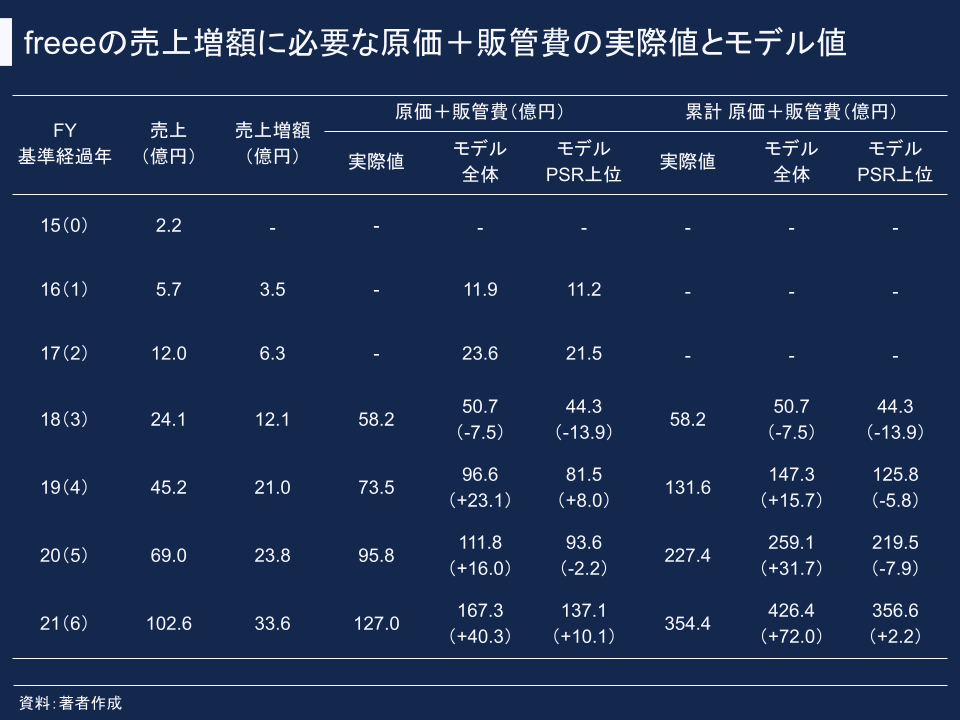

freeeの売上増額に必要な原価+販管費の実費とモデルによる推定値

freeeの売上が2.2億円になったFY15を起点にして、実際にかかった原価+販管費、各年の売上増額分を満たす原価+販管費のモデル推定値(①全体データを使ったモデル、②PSR上位企業データを使ったモデル)を記載した。また、右側にはFY18(起点年から3年後)以降の累計値を示している。

freeeの売上が2.2億円になったFY15を起点にして、実際にかかった原価+販管費、各年の売上増額分を満たす原価+販管費のモデル推定値(①全体データを使ったモデル、②PSR上位企業データを使ったモデル)を記載した。また、右側にはFY18(起点年から3年後)以降の累計値を示している。

まず分かるのが、FY18は実際に発生したコストよりも、モデルのコストの方が低くなっているが、FY21では実際のコストの方が低くなっている。また、累計値を比較すると、①全体データを使ったモデルは徐々に差分が大きくなり、FY21では実際の値よりも累計+72億円もコストがかかる計算になっている。これはfreeeの売上増額に対するコスト効率が、相対的に良くなってきていることを示している。

一方、②PSR上位企業データを使ったモデルでは、各年で実際の値よりも±10億円ほどの差分が出ている。しかし、全体データのモデルよりも近い値を取っており、よりfreeeの軌跡に近づいていることが分かる。

また、PSR上位のモデルの方が、全体モデルよりも累計コストが約70億円ほど低く抑えられている結果となっており、SaaSの事業計画などを立てる際は、このような軌跡を目指したいところだ。

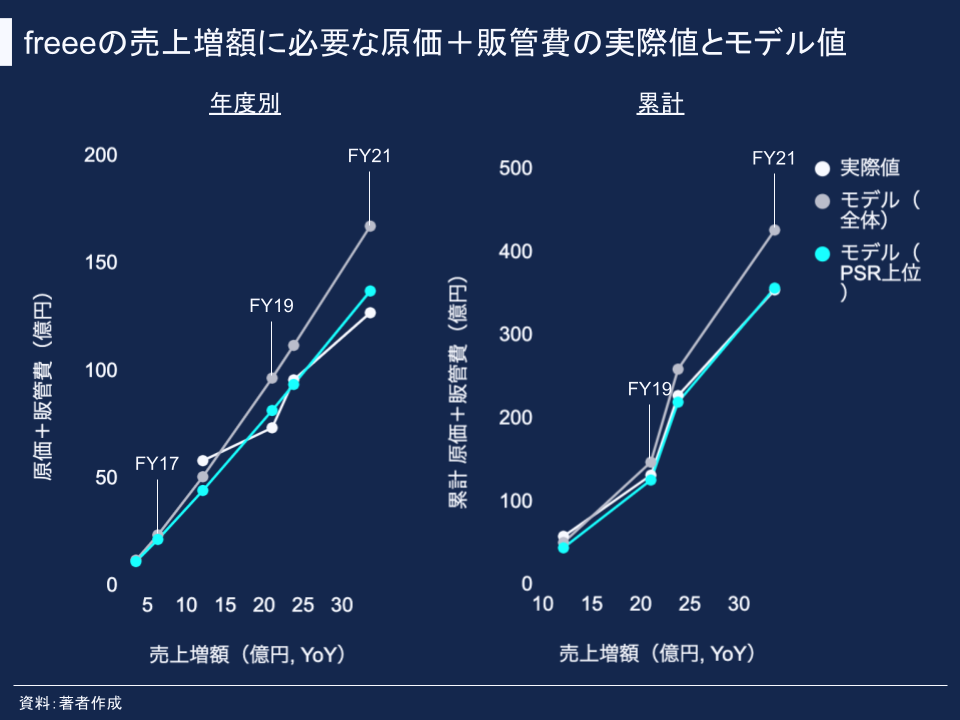

上記の表を、横軸:売上増額、縦軸:売上増額に必要な原価+販管費のグラフで示すと、以下の通りとなる。 グラフを見ても、①全体データを使ったモデルは、freeeの実績値よりもコストがかかる推移になっているが、②PSR上位データを使ったモデルは、freeeと近い値になっていることが分かる。

グラフを見ても、①全体データを使ったモデルは、freeeの実績値よりもコストがかかる推移になっているが、②PSR上位データを使ったモデルは、freeeと近い値になっていることが分かる。

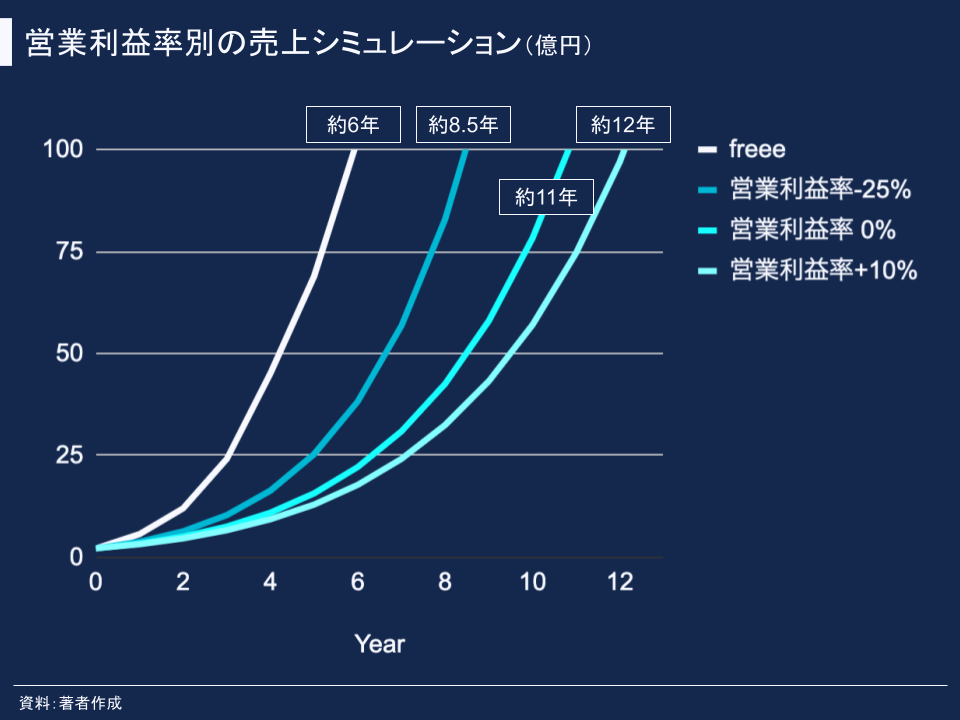

営業利益率別の売上推移と売上100億円到達までにかかる年数のシミュレーション

最後にPSR上位企業のデータモデルを使って、営利益率別に売上100億円までの推移をシミュレーションしてみた。

最後にPSR上位企業のデータモデルを使って、営利益率別に売上100億円までの推移をシミュレーションしてみた。

営業利益率を高めるほど(=コストを低く抑えるほど)、売上成長率が低下することは上図からすぐに分かるだろう。また、営業利益率10%をキープしながら事業を進めると、100億円到達までに約12年もかかってしまう(freeeの約2倍の年数)結果となった。

加えて、毎年営業利益率-25%を続けても、100億円到達までには約8.5年が必要で、freeeの約6年がいかに早いことかが分かる。それもそのはず、freeeは売上24億円到達後も大きな営業赤字を掘りながら、非常に高い成長率を維持している。

freeeの営業利益率

FY18:-141%(売上:24.1億円)

FY19:-63%(売上:45.2億円)

FY20:-39%(売上:69.0億円)

FY21:-24%(売上:102.6億円)

以上の結果から、利益を意識しすぎると成長スピードを犠牲にしかねないため、SaaSの事業計画を立てる場合は今回のモデルを活用するなどして、成長スピードと利益(必要資金)のバランスが取れそうかチェックしたいところだ。

また、成長スピードが遅くなると競合に参入の隙を与えてしまい、投資効率が悪化し、成長スピードがさらに落ちる可能性が高まってしまう点も抑えておきたい。

最後に

最後まで読んでいただき、ありがとうございます。

上場SaaS企業の決算データを使って、売上増額とコスト(原価+販管費)の関係性をモデリングしてみました。また、そのモデルを使って、売上増額に必要なコストや売上100億円到達までに必要な年数をシミュレーションしてみました。

今回は売上データを使いましたが、SaaS事業の売上比率の高い企業のみに絞って、ARRとコストとの関係性を調べても面白そうです。今回のモデルを使った続編も執筆予定ですので、お楽しみに!ビジネス分析って面白いですね!

===

SaaSスタートアップのための事業計画ツール、projection-aiでは、今回のようなモデルを参考に簡単に事業計画を作成することができます。7日間のフリートライアルも活用いただけるため、ご関心のある方はぜひ、こちらよりオンラインデモを設定いただけますと幸いです。